インボイス制度について~その2~簡易課税、2割特例

前回解説しましたインボイス制度の開始によって様々な影響が考えられており、免税事業者の中には、インボイス制度への対策として簡易課税制度を適用するケースも見受けられます。

そこで今回は、簡易課税制度に関する基礎知識と、インボイス制度で受ける影響や対応準備のための注意点などを解説します。

それに加えて、税制改正により新たに設けられた消費税の計算方法の「2割特例」についても触れていきたいと思います。

目次

-簡易課税制度とは?-

簡易課税制度とは、納める消費税額を売上に係る消費税額(以下、「売上消費税額」という。)から簡単に計算することができる制度です。中小企業の事務負担を軽減することが目的で、対象となる課税事業者ならば任意で選択することができます。簡易課税制度の適用を受けた事業者は「簡易課税事業者」と呼ばれます。

ただし、「簡易課税事業者」になれるのは、「基準期間(前々年事業年度)の課税売上高が5,000万円以下」であることが条件とされており、課税売上高が5,000万円を超えると強制的に一般の計算方式(以下、「一般課税方式」という。)が適用されます。(その後の事業年度において、また基準期間の課税売上高が5,000万円以下になった場合には、再び自動的に簡易課税に戻ります。)

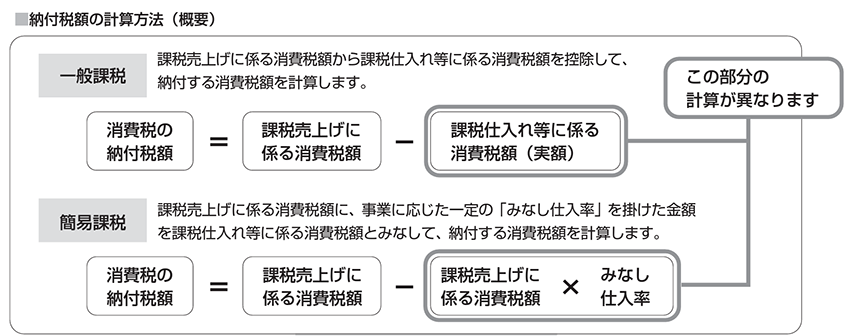

通常、課税事業者になると一般課税方式が適用されます。一般課税方式では、仕入に係る消費税額を①「課税売上のみに係るもの」②「非課税売上のみに係るもの」③「課税売上と非課税売上に共通して係るもの」の3つに区分し、実際に、仕入にかかった消費税額(以下、「仕入税額」)を正確に計算し、売上消費税額との差額で納税額を出します。 一方、簡易課税制度では、売上消費税額の合計金額に、みなし仕入率を掛けて仕入税額を計算し、売上消費税額との差額で納税額を出します。(これを「簡易課税方式」といいます。)

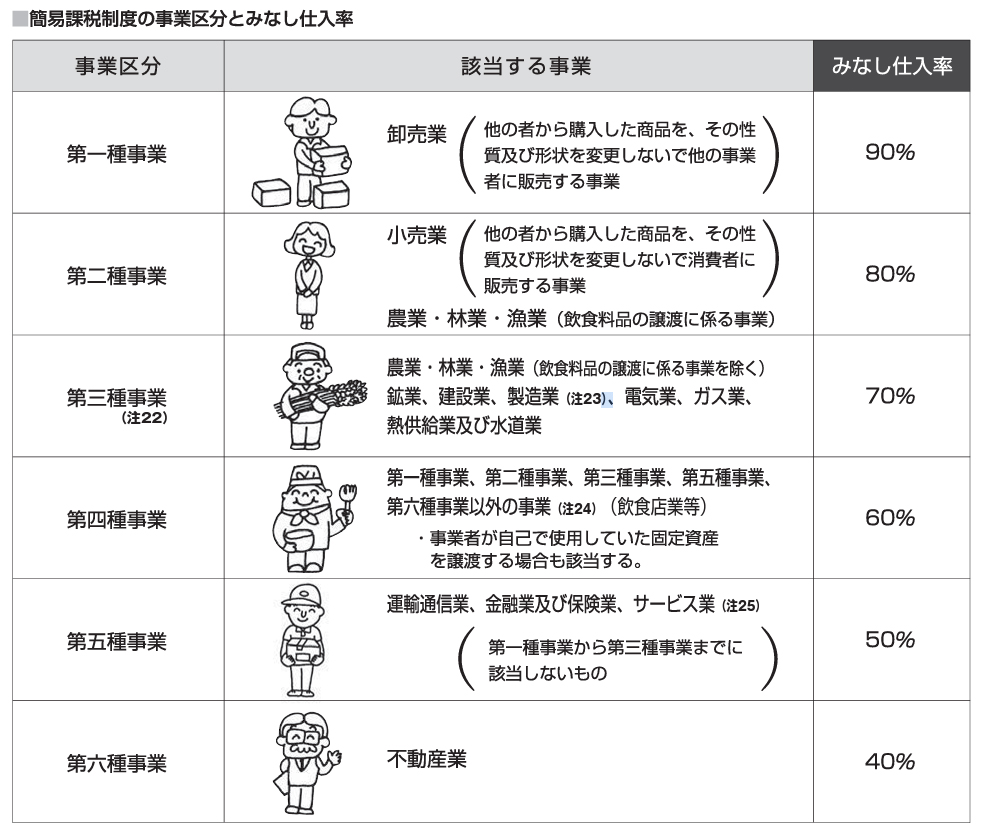

簡易課税方式で使用するみなし仕入率は、次のように業種ごとに割合が定められています。複数の事業を展開している企業の場合、一般課税と同じ要領で課税売上を業種ごとに区分して管理していれば、複数のみなし仕入率を適用できます。しかし、業種ごとに区分せず一括管理している場合は「最も低いみなし仕入率を用いて計算」すると定められているため、注意が必要です。

卸売業や小売業などは、取引数が多く、会計上の業務負担を考慮して、みなし仕入率が高く設定されています。そのため、簡易課税制度の適用を受けると、一般課税方式よりも消費税の納税額が少なくなることがあります。みなし仕入率が低い業種でも、人件費など消費税の対象とならない経費が大部分を占めるサービス業などは、簡易課税事業者になることで節税になる場合もあります。

-インボイス制度による簡易課税制度への影響-

インボイス制度は、簡易課税事業者にも少なからず影響があります。ただし、売り手・買い手の立場で影響する度合いが異なります。

売り手側の影響

インボイス制度において、適格請求書(以下、「インボイス」という。)を発行するには、適格請求書発行事業者になる必要があります。

登録自体は任意であるため、簡易課税事業者であっても一般課税方式の課税事業者と同様、買い手側の求めに応じてインボイスを発行する場合には、適格請求書発行事業者として登録する必要があります。

インボイス制度では、インボイスの保存がある取引のみが仕入税額控除の対象となるため、取引先からインボイスの発行を求められる可能性があります。特に、インボイス制度が開始される令和5年(2023年)10月1日からインボイスが必要になる場合は、令和5年(2023年)9月30日までに適格請求書発行事業者の登録手続きを済ませることが求められていますので、早めに手続きを済ませておくことをオススメします。

買い手側の影響

簡易課税制度では売上消費税額から国に納める消費税額を計算するため、一般課税方式のように仕入税額を集計して計算する必要はありません。そのため、簡易課税事業者は、受け取った納品書や請求書等がインボイスであってもなくても消費税の納税額の計算には影響がなく、かつ、インボイス制度下で仕入税額要件となる「インボイスの保存」がなくとも問題とはなりません。

つまり、これまで通りの計算方式で納税ができ、国税関係帳簿や書類の保存方法も変える必要はないということになります。

-簡易課税制度の適用を受けるための手続方法-

適格請求書発行事業者に登録するということは、事実上「消費税の課税事業者になる」ことを意味します。そのため、基準期間の課税売上高が1,000万円以下の免税事業者はもちろん、新設法人も、適格請求書発行事業者に登録するとともに簡易課税事業者になることができます。また、既に課税事業者であっても、前々年度の課税売上高が5,000万円以下であれば、簡易課税事業者になることができます。

ただし、簡易課税事業者になるには、「消費税簡易課税制度選択届出書」を所轄の税務署長に提出する必要があります。この届出をしない限り、たとえ売上高の要件を満たしていても簡易課税方式での消費税額計算はできません。

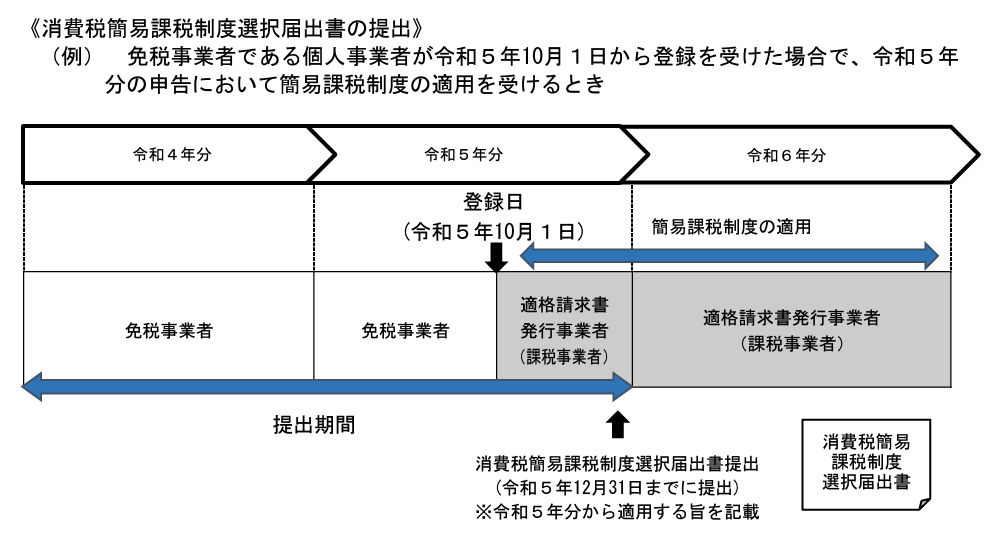

「消費税簡易課税制度選択届出書」は、提出日を含む課税期間の翌課税期間から適用されるため、遅くとも適用を受けたい課税期間が始まる日の前日までに提出する必要があります。新規法人などの免税事業者の場合は、開業した課税期間の末日までに提出すれば、当課税期間から適用されます。

令和5年(2023年)10月1日〜令和11年(2029年)9月30日の属する課税期間中に適格請求書発行事業者に登録する場合は、適格請求書発行事業者の登録手続きだけで登録日(インボイス制度開始前に登録した場合は令和5年(2023年)10月1日)から課税事業者になります。その際、簡易課税制度の適用も受けたい場合は、あわせて上記の「消費税簡易課税制度選択届出書」も提出することを忘れないようにしましょう。(こちらの提出期限は簡易課税制度の適用を受けたい課税期間の末日までとなります。)

※ この場合、翌課税期間からではなく、登録日から当課税期間の末日までの期間にも納税義務が発生するため注意が必要です。

なお、一度、簡易課税事業者になると、基準期間の課税売上高が5,000万円を超えない限り、簡易課税方式で納税額計算をすることができます。自らの意思で一般課税方式に切り替えたい場合は、切り替えたい課税期間が始まる日の前日までに「簡易課税制度選択不適用届出書」を所轄の税務署長に提出する必要があります。(ただし簡易課税事業者になってからの2年間は一般課税方式に切り替えることはできません。)

-簡易課税制度を適用する場合のデメリット-

簡易課税制度の適用を受ける場合において、前述のメリットだけではなくデメリットも生じます。

一般課税方式であれば、売上消費税額より仕入税額のほうが多いと、差額分は還付されます。しかし、簡易課税では、どんな場合であっても売上消費税額で納税額が計算されるため、必ず納付すべき消費税が発生します。そのため、簡易課税制度の適用を受ける課税期間に多額の設備投資などを行い経費負担が大きくなった場合、一般課税方式では消費税が還付されるところが逆に消費税を納めなくてはならず「払い損」になってしまうケースがあります。

簡易課税事業者になるかどうかは、中長期的な事業計画を踏まえた上で検討することをオススメします。

-2割特例とは?-

2割特例とは、消費税の納税額を計算する上での仕入税額を「売上消費税額×80%」で計算することができる特例制度です。計算の結果、納税額が売上消費税額の2割程度に収まるので2割特例と呼ばれます。

申告の手間と納税負担を嫌ってか、細々と事業を営む個人事業者の間ではインボイスの登録が進まないため、政府はインボイス登録のハードルを下げるべく、2023年度の税制改正でこの2割特例が設けられました。

-2割特例の対象となる事業者とならない事業者-

2割特例の制度は、誰でも使えるわけではありません。対象となる事業者とならない事業者がいます。

対象となる事業者

2割特例の対象となるのは、インボイス制度の開始を機に登録をし、免税事業者から課税事業者になる事業者です。具体的には、下記の事業者です。

基準期間における課税売上高も特定期間における課税売上高も1000万円以下の事業者で、インボイスの発行事業者に登録することで初めて課税事業者になる者

対象とならない事業者

2割特例の対象とならないのは次の要件に該当する事業者です。

一つでもあてはまると、2割特例は使えません。

- ①基準期間か特定期間の課税売上高が1000万円を超える事業者

- ②基準期間も特定期間も課税売上高は1000万円以下だが、課税事業者選択届出書を提出して2023年10月1日の属する課税期間以前から課税事業者になっている事業者

- ③課税期間の短縮をしている事業者

ただし、上記②のうち2023年10月1日の属する課税期間から課税事業者になった事業者については例外的な扱いがあります。2023年10月1日の属する課税期間中に課税事業者選択不適用届出書を提出すれば、2023年10月1日から2割特例の適用を受けられるようになります。

2割特例は、あくまでもインボイスに登録して課税事業者に転換した後の負担を減らすための制度のためこのような取扱いになっています。

-2割特例と簡易課税制度の違い-

2割特例と前述した簡易課税制度は仕入税額の金額を簡便的に計算する点では似ていますが、両者はまったく異なる制度のため、次のような違いがあります。

適用できる事業者

2割特例を適用できるのは、インボイスに登録して初めて消費税の納税義務が生じる事業者のみです。

一方、簡易課税を使えるのは基準期間の課税売上高が5000万円以下の事業者です。課税売上高が1000万円を超えている事業者や課税事業者選択届出書を提出している事業者など、2割特例の対象者以外も含まれます。

事前の手続きの有無

2割特例は事前の手続きが不要です。

一方、簡易課税は、適用を受ける課税期間の初日の前日までに届出をするのが原則です。

2年しばりの有無

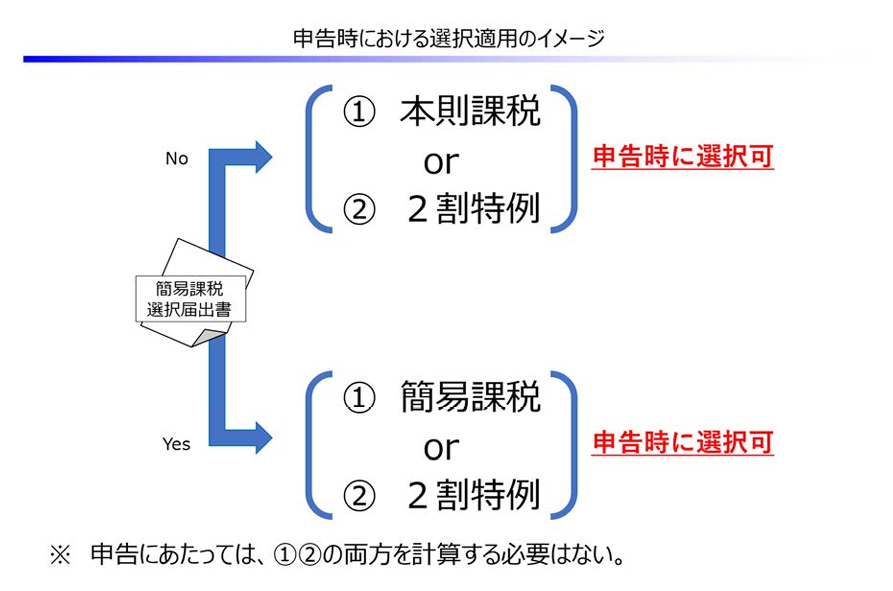

2割特例は、申告の都度「一般課税方式か、それとも2割特例か」「簡易課税か、それとも2割特例か」と選べます。「前回の申告では一般課税方式で計算した。今回の申告は2割特例の方が納税額は少ない」などと有利な方を選択できるのです。

一方、簡易課税は、いったん届出をしたら2年間は継続しなくてはなりません。止めるにも届出が必要です。

-2割特例の適用を受けるための手続-

上記で説明しましたとおり2割特例を受けるのに事前手続きはいりません。

消費税の申告書に一言、2割特例の適用を受ける旨を記載すればOKです。

-2割特例の注意点-

便利な2割特例ですが、以下の3つの注意点があります。

①期限がある

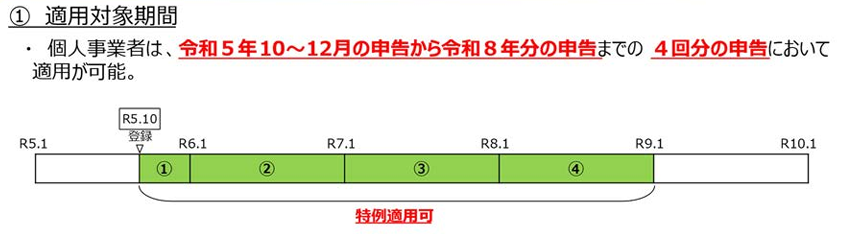

2割特例は、ずっと続く恒久的制度ではありません。令和5年(2023年)10月1日から令和8年(2026年)9月30日までの日の属する各課税期間での適用となります。

個人の場合

個人事業者は2023年10月1日から2026年12月31日まで適用できます。つまり、4回の申告でその都度選べます。

法人の場合

法人は「決算期が何月か」によって適用期間が変わります。3月決算法人なら、2023年10月1日から2027年3月31日までの各事業年度です。こちらも、4回の申告の都度、使うかどうかを選べます。

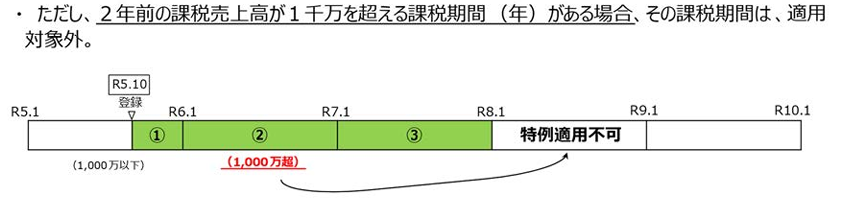

②少しでも条件が外れたら適用不可

最初の課税期間で2割特例が使えたからといって、ずっと使えるとは限りません。基準期間か特定期間の課税売上高が1000万円を超えたり、課税期間の短縮の届出を提出した場合には2割特例は適用できなくなります。毎回、2割特例が適用できるかどうかの確認が必要です。

③簡易課税との選択適用は別途届出が必要

2割特例を簡易課税との選択適用で使おうと考えている事業者もいるでしょう。特に、経費の少ないフリーランスの方や、人件費の割合が多い事業者であれば、簡易課税は有力な選択肢の一つになります。

ここで注意したいのが「簡易課税を使いたいなら事前に届出が必要である」という点です。令和5年(2023年)10月1日の属する課税期間から「簡易課税か、それとも2割特例か」を選択したいのなら、この令和5年(2023年)10月1日の属する課税期間の末日までに簡易課税制度選択届出書の提出をしなくてはなりません。

-まとめ-

| 原則課税(一般課税方式) | 簡易課税 | 2割特例 | |

| 事業者の要件 | - | 基準期間の課税売上が5,000万円以下 | インボイス制度を機に 免税事業者から課税事業者になった事業者 |

|---|---|---|---|

| 事前の届出 | 原則不要 | 必要 | 不要(申告書への付記でOK) |

| 納税額の計算方法 | 実際の仕入税額 | 売上消費税額×みなし仕入率(90%~40%) | 売上消費税額×80% |

| 売上消費税から上記の金額を差し引いて納税額を計算します。 | |||

| 特徴 | 設備投資や多額の仕入などの支出の多い場合は、税負担が少なくなります。 | 正確な仕入税額を計算する必要がないため、集計作業が簡素となり、経費のほとんどが人件費である事業者の場合には節税効果が期待できる。 | 2023年10月1日から2026年9月30日までの期間限定の計算方法です。 |

|

(具体例) 売上800万円 (消費税80万円) 仕入200万円 (消費税20万円) |

納税額 80万円ー20万円=60万円 |

納税額(サービス業の場合: みなし仕入率50%) 80万円-80万円×50%=40万円 |

納税額 80万円ー80万円×80%=16万円 |

上図のように同じ売上800万円の事業者でも、一般課税か簡易課税か2割特例かで税負担は異なります。どの計算方法を選択するかによって消費税の納税額が変わるため、それぞれの違いを理解し、会社にとって、個人事業者の方は自分にとってどの方法が良いか判断することが大事かと思います。

その際には、顧問税理士等の税務の専門家に相談することをオススメします。