インボイス制度について

インボイス制度が2023年(令和5年)10月1日から始まります。

制度開始まで残すところ3ヶ月弱となりました今、改めて、インボイス制度について解説します。

目次

-インボイスとは?-

そもそも「インボイス」とは何でしょうか?

「インボイス(Invoice)」とは、もともとは輸出入における通関の際に欠かせない「送り状」を意味する書類であり、「送り状」や「請求書」などを意味する用語です。

今回のインボイス制度における「インボイス」とは、「適格請求書」のことを言い、売り手が買い手に対して、正確な適用税率や消費税額等を伝える請求書や納品書などの書類です。

-インボイス制度とは?-

インボイス制度とは、課税事業者(消費税を納める義務のある事業者)が支払った消費税の計算(仕入税額控除)する際に必要な手続要件です。正式には「適格請求書等保存方式」といい、所定の要件を満たした「適格請求書(インボイス)」の提出及び保管により、正確な仕入税額控除を行うための制度です。

適格請求書(インボイス)は「適格請求書発行事業者」しか発行することができません。「適格請求書発行事業者」になるには、所轄の税務署に申請書類を提出し、登録を受ける必要があります。また、登録を受けることができるのは、消費税を国に納める義務のある課税事業者のみです。

課税事業者の登録は義務化されていないものの、登録をしていないと、原則として買い手側に仕入税額控除が受けられないデメリットが生じます。特に、消費税を納める義務のない免税事業者への影響は大きいとされ、買い手側が仕入税額控除を受けられないことで、価格の見直しなどを求められる可能性があります。

-仕入税額控除とは?-

今回のインボイス制度でのポイントとなる仕入税額控除とは何でしょうか?

仕入税額控除とは、売り手側の事業者が買い手側から預かった消費税から売り手側の事業者が他の事業者へ支払った消費税を差し引くことです。

例えば、仕入先が適格請求書発行事業者の場合、税込価格11万円(本体金額10万円+消費税1万円)の商品を税込金額22万円(本体金額20万円+消費税2万円)で販売した場合、仕入税額控除額は2万円から1万円を差し引いた1万円となり、この1万円は国に納付することとなります。この場合の手取金額は22万円(売上)-11万円(仕入)-1万円(納税額)=10万円となります。

一方で仕入先が適格請求書発行事業者ではない場合、仕入税額控除は受けられません。そのため、仕入先に支払う金額はそのままで、販売商品にかかる消費税2万円を国に納付することとなります。この場合の手取金額は22万円(売上)-11万円(仕入)-2万円(納税額)=9万円となります。

このように、仕入先が適格請求書発行事業者かそうでないかで手取金額が変わってしまいます。

免税事業者の方は、適格請求書発行事業者になるかどうかのメリット・デメリットをしっかりと考える必要があるかと思います。

-インボイス登録手続の柔軟化- まだ間に合うインボイス登録

令和5年10月1日のインボイス制度の開始に合わせて登録を受けるための期限は、令和5年3月31日とされていましたが、期限後であったとしても令和5年4月1日から9月30日までに登録申請を行えばインボイス制度が開始する令和5年10月1日に登録を受けることが可能となりました。また、令和5年9月30日までに申請し、制度開始日の令和5年10月1日までに登録通知が届かなかった場合であっても、令和5年10月1日に登録を受けたものとみなされます。

しかし、登録通知が届くまで一定の期間が必要となり、取引先へのインボイス登録番号等の連絡など事前準備を行うことを考えると、登録することを決められた方については、早めの申請をオススメします。

※ 免税事業者の方が令和5年10月以降に登録を希望する場合には、登録申請書に提出日から15日以後の日を「登録希望日」として記載すれば、その登録希望日から登録を受けることが出来ます。

-適格請求書のルール-

① 適格請求書とは

インボイス制度における「適格請求書」とは、仕入税額控除を受けるために取引の内容を証明する証憑書類の総称として用いられており、実際には請求書だけでなく、領収書やレシート、納品書、仕入明細書など、取引の証明になるものは全て含まれます。

従って、これらの書類をもって仕入税額控除を受けるためにはインボイス制度に則った記載が必要となります。

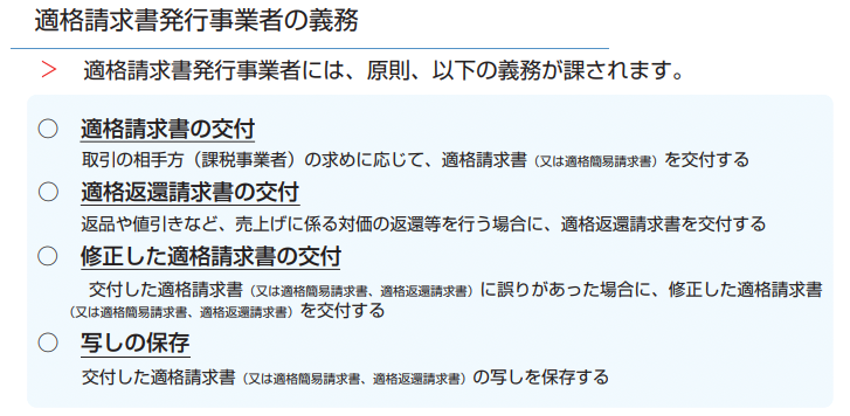

適格請求書発行事業者は、軽減税率対象品目を販売しているかどうかにかかわらず、取引先から求められた場合には必ず「適格請求書」を発行しなければなりません。また、記載ミスがあった場合や返品になった場合も、適切にその取引内容を記した「適格請求書」を発行することが義務づけられています。さらに、発行した「適格請求書」の写しの保存義務もあるため、領収書であっても「適格請求書」として発行した場合は、控えを保管する必要があります。

なお、インボイス制度では、適格請求書発行事業者のなりすましや適格請求書内容の虚偽・誤認を防ぐため、違反者には罰則(1年以下の懲役または50万円以下の罰金)が課されます。

② 3つの基本ルール

適格請求書を発行するには、運用ルールを正確に把握しておく必要があります。

ここでは、基本となる3つのルールをご紹介します。

ルール1 記載事項

領収書を適格請求書として発行する場合、下記の事項を記載することが必須となります。

適格請求書として記載が求められる内容

- 適格請求書発⾏事業者の⽒名または名称

- 登録番号

- 取引年⽉⽇

- 取引内容(軽減税率対象品目の場合はその旨も記載)

- 税率ごとに合計した取引金額(税抜価格または税込価格)

- 適⽤税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の⽒名または名称

- 赤字部分が現状の領収書の記載事項に追加されるものです。

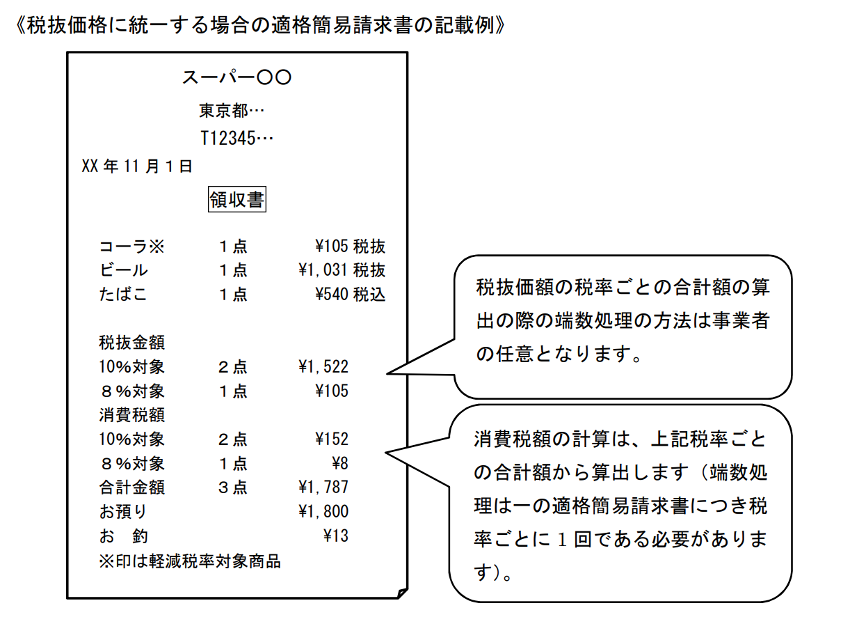

- 小売業のように、税抜価格を記載した商品と税込価格を記載した商品が混在する場合は、いずれかに統一したうえで「税率ごとに合計した金額」「税率ごとに区分した消費税額等」を算出・記載する必要があります。(たばこなど法令・条例の規定により「税込の小売定価」が定められている商品など例外を除く)

適格請求書の様式に規定はなく、記載事項を満たしていれば問題ありません。つまり、手書きの領収書でも、上記の内容を正しく記載できていれば、仕入税額控除を受けられる証憑になります。

ただし、不特定かつ多数に向けて事業を営む次のような事業者は、記載事項が少し簡易化された「適格簡易請求書」を発行することができます。

適格簡易請求書を発行できる事業者

- ⼩売業

- 飲⾷店業

- 写真業

- 旅⾏業

- タクシー業

- 駐⾞場業(コインパーキング等の不特定かつ多数の者に対するものに限る)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

- 「不特定かつ多数の者に資産の譲渡等を行う事業」であるか否かについては、個々の事業の性質によって判断されます。

適格簡易請求書の記載事項は、次のとおりとなります。適格請求書のように受領する企業名は記載しなくてよく、適格請求書では両方記載が必要な「適用税率」「税率ごとに区分した消費税額等」も、どちらか一方が記載されていればよいとされています。

適格簡易請求書として記載が求められる内容

- 適格請求書発⾏事業者の⽒名または名称

- 登録番号

- 取引年⽉⽇

- 取引内容(軽減税率対象品目の場合はその旨も記載)

- 税率ごとに合計した取引金額(税抜価格または税込価格)

- 適⽤税率または税率ごとに区分した消費税額等

- 赤字部分が現状の領収書の記載事項に追加されるものです。

ルール2 端数処理は1適格請求書につき1回まで

消費税額の計算時に発生しやすい端数処理について、これまで明確なルールがありませんでしたが、インボイス制度では正式にルール化されたため注意が必要です。

インボイス制度の端数処理は、「1つの適格請求書・適格簡易請求書において税率ごとに1回まで」となります。適格請求書・適格簡易請求書であれば、領収書であっても、このルールが適用されます。

ルール3 3万円未満の領収書も仕入税額控除を受ける場合は保存が必要

現在は、取引価格が3万円未満の場合、領収書がなくても記載条件を満たした帳簿があれば、仕入税額控除が適用される特例があります。しかし、インボイス制度ではこの特例が廃止され、3万円未満の取引も、適格請求書(又は適格簡易請求書)の領収書がなければ仕入税額控除を受けられなくなります。適格請求書発行事業者になると、取引先からの求めに応じて適格請求書(又は適格簡易請求書)を発行する義務があるため、取引価格が3万円未満でも取引先から求められたら領収書を発行しなければなりません。

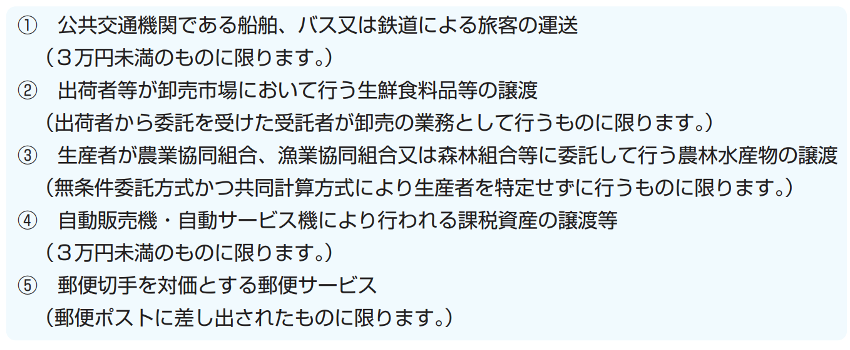

ただし、次のような取引の場合は「適格請求書の交付が困難」として発行が免除されます。

上記のうち、①にあたるバス・鉄道・モノレール・船舶などの運賃は、切符1枚ごとの金額や月ごとのまとめ金額でなく、1回の取引価格(税込)が3万円未満かどうかで判断されます。

また④は、コインロッカーやコインランドリーの利用料、ATMの手数料など、サービスの提供から支払まで機械装置のみで完結するものが該当します。精算のみを行うセルフレジや、コインパーキング代、自動券売機(上記①の運賃を除く)などは、精算は機械でもサービスは別となるため、仕入税額控除を受けるには適格請求書(又は適格簡易請求書)が必要になります。

※基準期間の課税売上高が1億円以下又は前事業年度開始の日以後半年間の課税売上高が5千万円以下の小規模な事業者については、取引価格が1万円未満(税込)の場合には、記載条件を満たした帳簿の保存のみで仕入税額控除が可能となりました。

-まとめ-

今回は、令和5年10月1日より開始するインボイス制度のうち、適格請求書の基本ルールをメインに解説しました。

課税事業者だけど登録手続がまだの方、免税事業者だけどインボイス登録することがすでに決まっている方は早めに申請することをオススメします。

免税事業者でインボイス登録するかどうか迷われている方は、課税事業者になることのメリット・デメリットをしっかりと検討した上での判断が必要かと思います。その際には、顧問税理士等の税務の専門家に相談することをオススメします。