死亡退職金に相続税はかかる?計算方法などを解説

ご家族が亡くなられた際に、勤務先から支給される「死亡退職金」。 遺族の生活を支える大切なお金ですが、受け取った際に「相続税はかかるのか?」という不安を抱く方は多くいらっしゃいます。

この記事では、死亡退職金の概要から相続税の課税ルール、非課税枠や計算方法、申告手続きの流れまでをわかりやすく解説します。

目次

死亡退職金とは?

死亡退職金とは、被相続人(亡くなった方)が会社に勤務していた際に、本来であれば退職時に支給されるはずだった退職手当金や功労金などを、死亡に伴って遺族に支給するものをいいます。これらは名目が「死亡慰労金」「功労金」などであっても、実質的に退職手当金に準ずる性格を持つ場合はすべて「退職手当金等」として扱われます。

また、現金に限らず、現物で支給される場合も「退職手当金等」に含まれます。

死亡退職金に相続税はかかる?

結論からいえば、死亡退職金は相続税の課税対象となります。 具体的には、次の要件を満たす場合に相続財産とみなされます。

- ●被相続人の死亡によって支給されるべき退職手当金等であること

- ●被相続人の死亡後3年以内に支給額が確定したもの

なお、支給が確定する時期によっては相続税の対象とならないケース(注)もあるため、実務上は「確定時期」を必ず確認する必要があります。

(注)死亡後3年超を経過した後に受け取った死亡退職金は、相続税の課税対象とはならず、受取人の所得税の課税対象となります。(一時所得となります。)

一方で、似たような性質を持つ「弔慰金」や「香典」は、原則として相続税の対象外です。 弔慰金:業務上の死亡であれば普通給与の3年分まで、業務外の死亡であれば普通給与の半年分までは非課税となり、その非課税額を超える部分は死亡退職金と同じく相続税の課税対象になります。

香典:社会通念上相当と認められる範囲であれば非課税です。

(注)弔慰金の取扱いについては、以下の記事で詳しく解説しています。

弔慰金の相続税は非課税?課税対象となるケースとは?

死亡退職金の相続税の計算方法

非課税限度額や、非課税枠の適用対象、計算例などを紹介します。

非課税限度額

死亡退職金には、一定の非課税枠が設けられています。その金額は次の計算式で求めます。

|

500万円 × 法定相続人の数 = 非課税限度額

実子がいる場合:養子は1人まで法定相続人の数に入ります 実子がいない場合:養子は2人まで法定相続人の数に入ります |

非課税枠の適用対象

非課税の適用を受けられるのは、相続人が取得した退職手当金等のみです。 相続人以外(例えば、相続放棄を行った相続人や内縁の妻など)が受け取った場合には、非課税枠の適用はありません。

計算例

被相続人の死亡により下記のとおり死亡退職金(3,500万円)を受け取り、下記のとおり分け合った場合A(配偶者):2,000万円

B(長男):1,000万円

C(長女)相続放棄している:500万円

① 非課税限度額枠の計算 500万円 × 3人(注) = 1,500万円 (注)Cは相続放棄していますが、法定相続人の数には入れます。

② 各人の非課税金額の計算 以下の算式で各人の非課税金額を計算します。

| 非課税限度額 | × | その相続人が受け取った退職手当金等の金額 |

| すべての相続人が受け取った退職手当金等の合計額(注) |

(注)相続人以外(相続放棄を行った相続人や内縁の妻など)が受け取った退職手当金 等は含めません。

| A 1,500万円 | × | 2,000万円 2,000万円+1,000万円 |

= | 1,000万円 |

| B 1,500万円 | × | 1,000万円 2,000万円+1,000万円 |

= | 500万円 |

C 相続放棄をしているため、非課税金額なし

③ 各人の相続税の課税価格となる退職手当金等の額

A 2,000万円-1,000万円=1,000万円

B 1,000万円-500万円=500万円

C 500万円-0万円=500万円

以上の金額が課税対象となり、他の相続財産と合算して相続税を計算します。

死亡退職金の申告の流れ

死亡退職金を受け取った場合、相続税の申告・納税は被相続人の死亡から10か月以内に行う必要があります。流れは次の通りです。

- 1. 会社へ死亡の報告

○死亡診断書などを提出 - 2. 受取人の確定

○就業規則や退職金規定に基づき決定

○就業規則や退職金規定で受取人が定められていない場合は、相続人全員による遺産分割協議が必要 - 3. 必要書類の準備

○戸籍謄本

○印鑑証明書

○マイナンバー確認書類 など - 4. 会社に書類提出・受取手続き

○支給は通常1〜3か月程度 - 5. 相続税申告・納税

○税務署へ申告書を提出(10か月以内)

相続税の計算方法

ここでは相続税の基本的な計算方法を解説します。

基礎控除額の計算

相続税には「基礎控除」という非課税の枠があり、これを超える金額に対して相続税が課税されます。基礎控除額 = 3,000万円+600万円×法定相続人の数

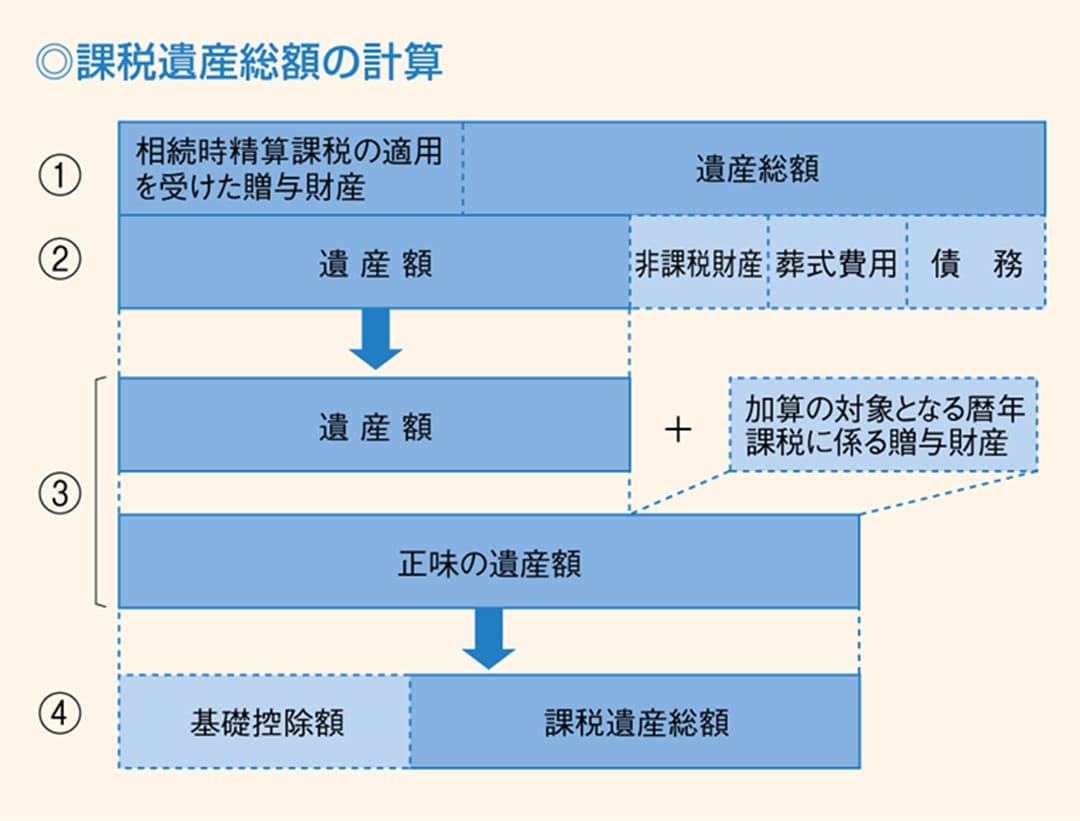

課税遺産総額の計算

① 相続や遺贈によって取得した財産(遺産総額)の価額と相続時精算課税の適用を受けた 財産の価額(注1)を合計します。② ①から被相続人の債務及び葬式費用並びに非課税財産((注2)を控除して、遺産額を計算します。

③ ②の遺産額に加算の対象となる暦年課税に係る贈与財産(注3)の価額を加算して、正味の遺産額を計算します。

④ ③の正味の遺産額から基礎控除額を差し引いて、課税遺産総額を計算します。

この課税遺産総額がマイナスとなる場合には、相続税はかかりません。

(注1)令和6年1月1日以後の贈与により取得した相続時精算課税の適用を受けた財産の価額については、その価額から相続時精算課税に係る基礎控除額を控除した残額となります。

(注2)非課税財産とは下記のものをいう。

イ.墓所、仏壇、祭具など

ロ.国や地方公共団体、特定の公益法人に寄附した財産

ハ.生命保険金のうち「500万円×法定相続人の数」までの金額

ニ.死亡退職金のうち「500万円×法定相続人の数」までの金額

(注3)令和6年1月1日以後に暦年課税に係る贈与により取得した財産については、相続 開始前7年以内の贈与により取得した財産が加算の対象となります。

引用:財産を相続したとき | 国税庁

相続税の計算

(1) 課税遺産総額を法定相続分どおりに取得したものと仮定して、それに下図の税率を適用して各法定相続人別に税額を計算します。(2)(1)の各法定相続人の税額を全て合計し、相続税の総額を計算します。

(3)(2)の相続税の総額を、各相続人、受贈者及び相続時精算課税を適用した人が実際に取得した正味の遺産額の割合に応じて按分します。

(4)(3)の金額から配偶者の税額軽減や各種税額控除を差し引いて、実際に納める相続税額を計算します。

| 法定相続分の主な例 | |||

| 相続人 | 法定相続分 | ||

| 子がいる場合 | 配偶者 | 2分の1 | |

| 子 | 2分の1を人数で分けたもの | ||

| 子がいない場合 | 配偶者 | 3分の2 | |

| 父母 | 3分の1を人数で分けたもの | ||

| 子も父母もいない場合 | 配偶者 | 4分の3 | |

| 兄弟姉妹 | 4分の1を人数で分けたもの | ||

| 相続税の速算表 | |||

| 課税遺産総額を法定相続分で按分した金額 | 税率 | 控除額 | |

| 1,000万円以下 | 10% | なし | |

| 1,000万円超~3,000万円以下 | 15% | 50万円 | |

| 3,000万円超~5,000万円以下 | 20% | 200万円 | |

| 5,000万円超~1億円以下 | 30% | 700万円 | |

| 1億円超~2億円以下 | 40% | 1,700万円 | |

| 2億円超~3億円以下 | 45% | 2,700万円 | |

| 3億円超~6億円以下 | 50% | 4,200万円 | |

| 6億円超 | 55% | 7,200万円 | |

まとめ

- ●死亡退職金は相続税の課税対象

- ●ただし 500万円 × 法定相続人の数 の非課税枠あり

- ●「受取額 − 非課税枠」で課税対象額を計算

- ●申告は 被相続人の死亡から10か月以内 に行う必要がある

死亡退職金は遺族にとって大切な生活資金であり、制度を正しく理解することが安心につながります。 不安がある場合は、税理士など相続税に強い専門家に相談することをオススメします。

相続税のご相談はニース税理士法人へ

ニース税理士法人では、死亡退職金を含む相続税申告に多数の実績があります。

- ●非課税枠を最大限に活用した節税の提案

- ●相続人間のトラブルを防ぐための生前対策のアドバイス

- ●期限内申告から税務調査対応までワンストップでのサポート

相続税の申告期限は 10か月以内。限られた時間の中で最適な判断をするためには、早めのご相談が安心です。

死亡退職金や相続税のことでお悩みの方は、初回無料にてご相談を受け付けておりますので、ぜひお気軽にニース税理士法人へご相談ください。

【文責】

高瀬明彦

ニース税理士法人 シニアマネジャー

明治大学商学部卒業

2004年10月 監査法人トーマツ系列会計事務所入社

2007年3月 ニース税理士法人入社

2007年8月 税理士登録(登録番号:108496)