定額減税とは

賃金上昇が物価高に追いついていない国民の負担を緩和し、デフレからの完全脱却のための一時的な措置として、所得税・個人住民税の定額減税の実施が令和6年3月28日に参議院で法案可決・成立しました。

今回はその定額減税について解説していきます。

目次

-対象者-

下記の①と②の要件を満たす者が定額減税の対象となります。

- ①日本の居住者(日本国内に住所を有する個人又は現在まで引き続いて1年以上居所を有する個人をいいます。)

-

②合計所得金額が1,805万円以下である者

(所得税の場合は令和6年分、住民税の場合は令和5年分の合計所得金額で判定します。)

例えば、給与収入しかない場合であれば、年収2,000万円以下の人までが定額減税の対象となります。

-減税額-

① 所得税

所得税の定額減税額は次の金額の合計額となります。

ただし、その合計額がその者の所得税額を超える場合には、その者の所得税額が限度となります。

- 本人・・・3万円

- 同一生計配偶者(合計所得金額48万円以下)及び扶養親族(いずれも日本の居住者に限る)・・・1人につき3万円

② 住民税(所得割のみ)

住民税の定額減税額は次の金額の合計額となります。

ただし、その合計額がその者の住民税所得割額を超える場合には、その者の住民税所得割額が限度となります。

- 本人・・・1万円

- 控除対象配偶者(同一生計配偶者の内、納税者の前年の合計所得金額が1,000万円以下)及び扶養親族(いずれも日本の居住者に限る)・・・1人につき1万円

(注)住宅ローン控除等の影響により①及び②のただし書きのように、納税者本人と配偶者及び扶養親族の数から算定される減税額(以下、「定額減税可能額」という。)が、定額減税を行う前の所得税額・住民税所得割額を上回っており、定額減税可能額まで減税しきれないと見込まれる場合には、住民税を課税する市区町村からその減税しきれない差額が給付されます。

-定額減税の実施方法-

① 所得税

-

給与所得者に対するもの(会社に扶養控除等申告書を提出している人)

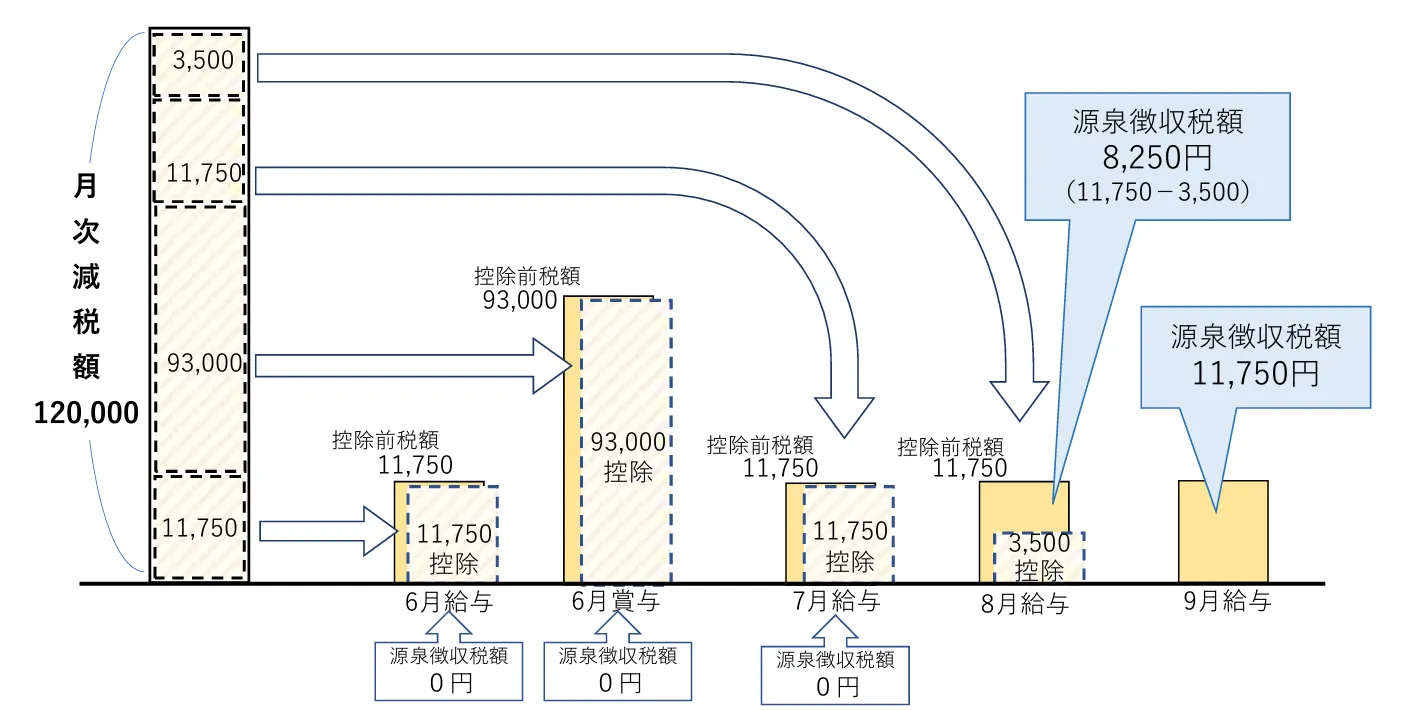

令和6年6月以降の源泉徴収税額から減税されます。

もし、6月だけで減税しきれなかった場合には、翌月以降の源泉徴収税額から順次減税されます。 -

公的年金受給者に対するもの

年金機構等の公的年金(老齢年金)は、令和6年6月以降の源泉徴収税額から減税されます。

もし、6月に減税しきれなかった場合には、翌々月以降の税額から順次減税されます。 -

事業所得・不動産所得者に対するもの

令和6年度の確定申告の際に減税されます。

もし、予定納税の対象となっている場合には、予定納税額から減税されます。

② 住民税

-

特別徴収(給与から天引き)の人に対するもの

定額減税後の税額を令和6年7月~令和7年5月までの11ヶ月に分割して徴収することで減税されます。 -

普通徴収(納付書や口座振替)の人に対するもの

第1期分(令和6年6月)から減税されます。

もし、第1期分から減税しきれない場合には、第2期分(令和6年8月)以降から順次減税されます。 -

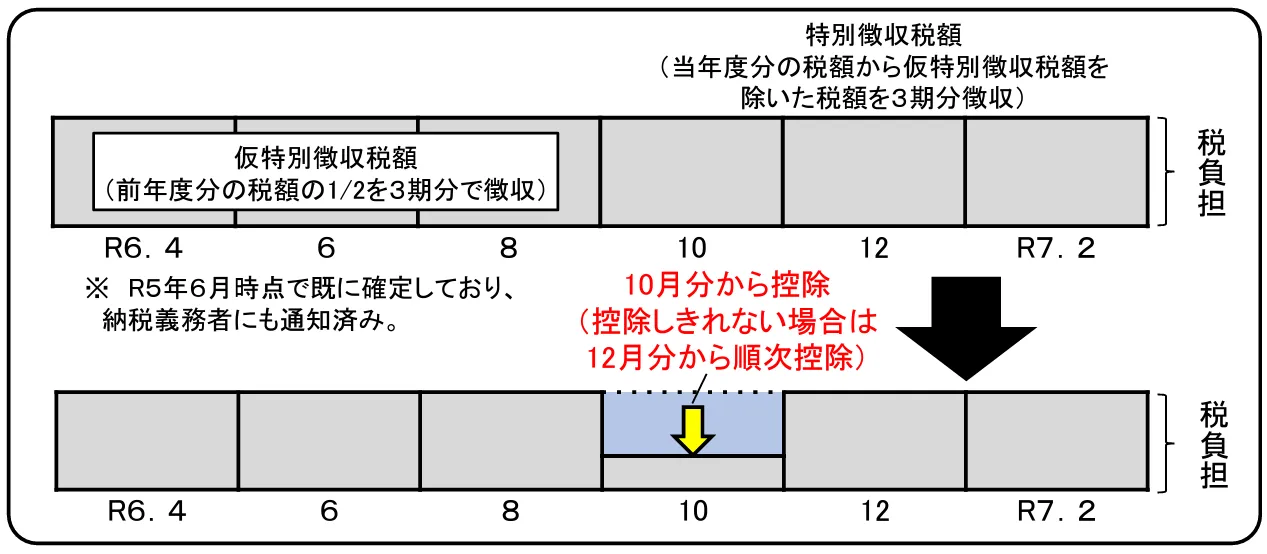

年金特別徴収(年金からの天引き)の人に対するもの

令和6年10月分の徴収税額から減税されます。

もし、10月分で減税しきれない場合には、令和6年12月分以降から順次減税されます。

-定額減税しきれない場合の給付-

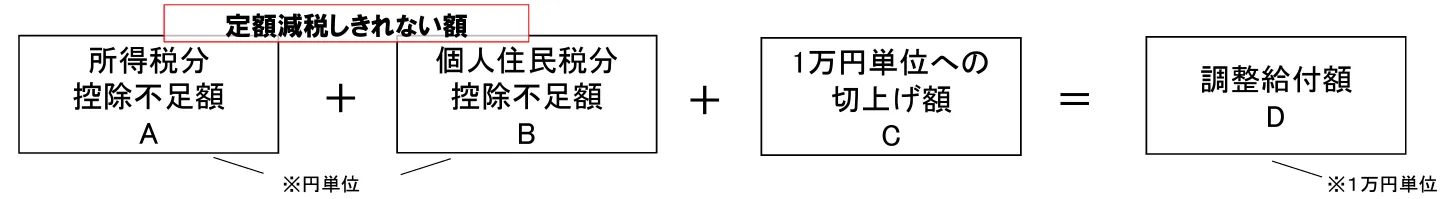

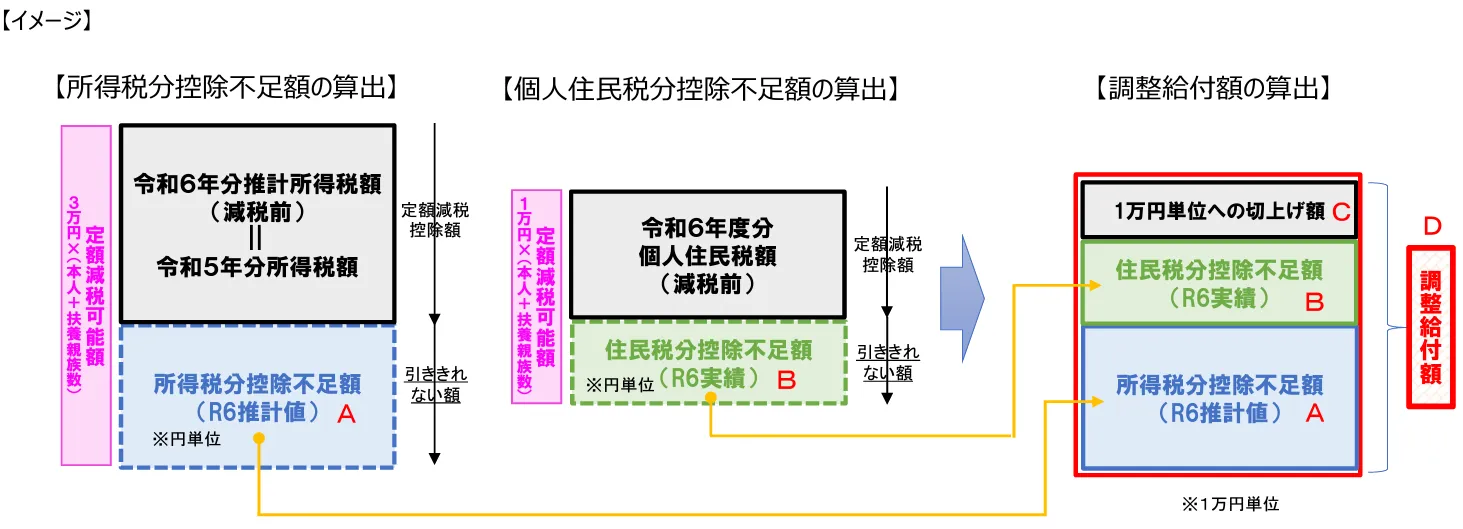

所得が無い場合や住宅ローン控除等がある場合により定額減税可能額が、令和6年分所得税額又は令和6年度分住民税所得割額を超える者に対し、その超える額の合算額を基礎として、1万円単位で切り上げて算定した額が住民税を課税する市区町村より給付されます。

-給付金の申請及び給付方法-

市区町村によっては、給付について独⾃の要件を設けている場合があります。通常の場合、市区町村の準備が出来次第、給付対象者に対して案内がありますので、内容を確認した上で申請書を提出するかオンライン申請に対応している市区町村においてはオンラインで申請することで⽀給が⾏われます。給付⾦の⽀給に当たって⾏うべき⼿続や具体的な給付⽅法は、市区町村ごとに異なりますのでお住まいの市区町村から送付される申請書・確認書等の内容をご確認下さい。また、給付ごとに各市区町村が定める申請期限がありますので注意が必要です。

-まとめ-

今回は、今年の6月より始まる定額減税について簡単に解説しました。

サラリーマンの方にとっては、6月以降の給与の手取額が増える良い税制ですが、法人の場合には、給与計算に大きな影響がありますので社内の給与担当者・人事担当者は6月以降の給与計算を適切に行えるよう準備を進める必要があります。

また、個人の方で提出済の扶養控除等申告書に記載していない同一生計配偶者や16歳未満の扶養親族がある場合には、「源泉徴収に係る定額減税のための申告書」を令和6年6月1日以後最初に受ける給与の支払日までに会社へ提出することで定額減税の計算に含めることが出来ます。

定額減税の事務処理や「源泉徴収に係る定額減税のための申告書」の書き方等について、ご心配な点やご不明な点等がある場合には、顧問税理士等の税務・給与計算の専門家に相談することをオススメします。

【文責】ニース税理士法人

シニアマネジャー

税理士 髙瀬 明彦