先端設備等導入計画に係る固定資産税の特例措置について

1月1日といえば何の日でしょうか。

元旦を思い浮かべる方がほとんどかと思いますが、私どもの業界では毎年1月1日は、固定資産税の賦課期日の日となります。

固定資産税は、毎年1月1日時点での固定資産(土地・家屋・償却資産)の所有者に対して課税されます。

今回は、その固定資産のうち償却資産の固定資産税額が軽減される「先端設備等導入計画に係る固定資産税の特例措置」について、解説していきます。

目次

-先端設備等導入計画に係る固定資産税の特例措置とは-

令和5年度改正で「先端設備等導入計画に係る固定資産税の特例措置」(地方税法附則第15条第45項)が創設されました。その中身ですが、中小事業者等が、令和5年4月1日から令和7年3月31日までに市区町村から認定を受けた「先端設備等導入計画」に基づき、一定の設備を新規取得した場合、同設備に係る固定資産税の課税標準が3年間、1/2に軽減されます。また、従業員に対する賃上げ方針の表明を同計画に記載した場合は、令和6年3月末までの取得分は5年間、令和7年3月末までの取得分は4年間にわたって1/3に軽減されます。

「先端設備等導入計画」は、市区町村が国から「導入促進基本計画」の同意を受けている場合に認定を受けることが出来ます。そのため、この特例措置を受けるにあたっては、まず設備を導入する事業所等の所在する市区町村が「導入促進基本計画」を策定しているかの確認が必要となります。

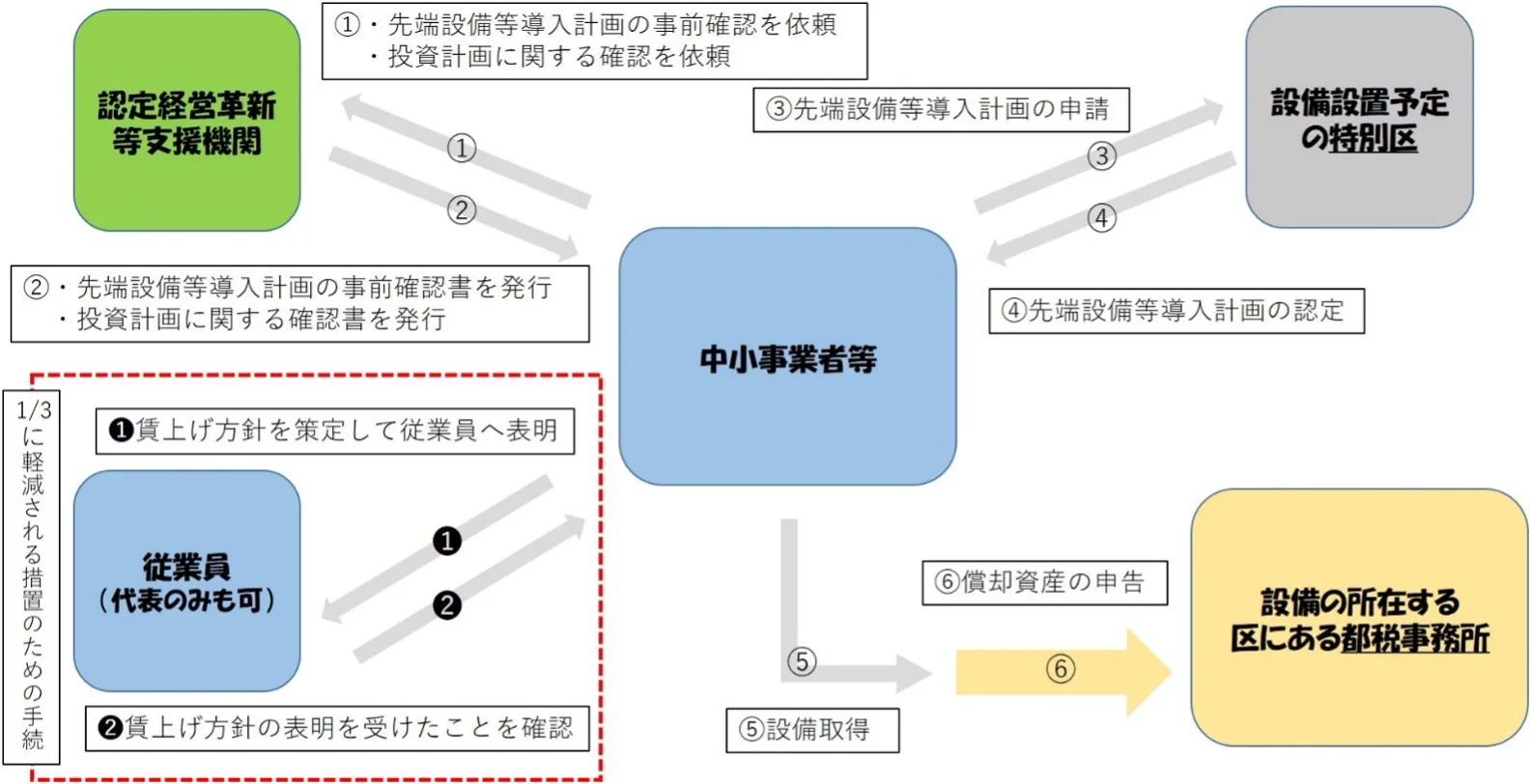

そのうえで、認定経営革新等支援機関(商工会議所、税理士等)により、「先端設備等導入計画」及び「投資計画」の内容の確認を受け、認定申請書とともにそれぞれの確認書を添付して、市区町村に「先端設備等導入計画」を申請する流れとなります。

対象設備は、年平均の投資利益率が5%以上となることが見込まれ、確認を受けた「投資計画」に記載された投資の目的を達成するために必要不可欠な設備とされます。

令和5年3月31日に適用期限が終了した旧制度では、メーカーなどを通じて設備の性能証明等の要件を満たしていることの証明が求められていましたが、現行制度では証明書は不要となります。(ただし、市区町村によっては当該証明が必要となるところがあります。)

-償却資産の申告までの流れ ※令和5年4月1日以降に取得したものの場合-

※ 国から「導入促進基本計画」の同意を受けた市区町村において先端設備等導入計画の認定申請を行うことが出来ます。国から「導入促進基本計画」の同意を受けているかどうかについては、各市区町村へお問合せ下さい。

※<認定経営革新等支援機関から確認を受ける内容>

①「先端設備等導入計画」

先端設備等導入計画記載の直接当該事業の用に供する設備の導入によって労働生産性が年平均3%以上向上することが見込まれるかどうか

②「投資計画」

年平均の投資利益率が5%以上となることが見込まれるかどうか

※ 市区町村から「先端設備等導入計画」の認定を受けた後に購入した設備が特例措置の対象となります。「先端設備等導入計画」の認定を受けてから設備を取得して下さい。

※ 先端設備等導入計画の申請先と固定資産税(償却資産)の申告先は異なりますのでご注意下さい。

-対象法人(東京都23区内の場合)-

以下のいずれかに当てはまる方(租税特別措置法上の「中小事業者」又は「中小企業者」)

- 資本金もしくは出資金の額が1億円以下の法人

- 資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1,000人以下の法人

- 常時使用する従業員数が1,000人以下の個人

注 次の法人(いわゆる「みなし大企業」)は、たとえ資本金が1億円以下でも対象とはなりません。

- ①同一の大規模法人(※)に発行済株式又は出資の総数又は総額の2分の1以上を所有されている法人

-

②2以上の大規模法人(※)に発行済株式又は出資の総数又は総額の3分の2以上を所有されている法人

※大規模法人とは以下の法人をいいます。

- 資本金もしくは出資金の額が1億円超の法人又は常時使用する従業員数が1,000人超の法人

- 大法人(資本金の額又は出資金の額が5億円以上である法人等)との間に当該大法人による完全支配関係がある普通法人

- 普通法人との間に完全支配関係がある全ての大法人が有する株式及び出資の全部を当該すべての大法人のうちいずれか一の法人が有するものとみなした場合において当該いずれか一の法人と当該普通法人との間に当該いずれか一の法人による完全支配関係があることとなるときの当該普通法人(イを除く)

※ 市区町村が策定する「導入促進基本計画」によっては、対象となる業種等が異なる場合がございますので、必ず対象となるかどうか各市区町村にご確認下さい。

-対象設備(東京都23区内の場合)-

「先端設備等導入計画」に基づき、令和5年4月1日から令和7年3月31日までに取得した下表の対象設備のうち、以下の要件3つを満たすもの

- 要件①

年平均の投資利益率が5%以上となることが見込まれることについて、認定経営革新等支援機関の確認を受けた「投資計画」に記載された投資の目的を達成するために必要不可欠な設備であること - 要件②

生産、販売、役務の提供の用に直接供する設備であること - 要件③

中古資産でないこと

<対象設備>

| 設備の種類 | 最低取得価格 |

| 機械及び装置 | 160万円以上 |

| 工具 | 30万円以上 |

| 器具及び備品 | 30万円以上 |

| 建物附属設備(※1) | 60万円以上 |

※1 償却資産として課税されるものに限る。

※2 市区町村が策定する「導入促進基本計画」によっては、対象が異なる場合がございますので、必ず対象となるかどうか各市区町村にご確認下さい。

-課税標準の軽減割合-

従業員に対する賃上げ方針の表明を計画内に記載した場合には、より有利な軽減割合が適用されます。

| 賃上げの表明 | 設備の取得時期 | 適用期間 | 軽減割合 |

| 無し | 令和5年4月1日から 令和7年3月31日 |

3年間 | 1/2(軽減1/2) |

| 有り | 令和5年4月1日から 令和6年3月31日 |

5年間 | 1/3(軽減2/3) |

| 有り | 令和6年4月1日から 令和7年3月31日 |

4年間 | 1/3(軽減2/3) |

-提出書類(東京都23区内の場合)-

- ①固定資産税・都市計画税の課税標準の特例に係る届出書

- ②課税標準の特例に係る届出書提出用チェックシート

(東京都23区における独自様式) - ③先端設備等導入計画に係る認定申請書(写)

※計画の変更申請を行った場合、その申請書も併せて提出が必要です。 - ④先端設備等導入計画に係る認定書(写)

※計画の変更申請を行った場合、その認定書も併せて提出が必要です。 - ⑤認定経営革新等支援機関による事前確認書(写)

- ⑥認定経営革新等支援機関が発行する投資計画に関する確認書(写)

- ⑦賃上げ方針を伴う計画を申請した(固定資産税の3分の1軽減を希望する)場合

従業員へ賃上げ方針を表明したことを証する書面(写)

※ 市区町村によっては、提出書類が異なる場合がございますので、必ず各市区町村にご確認下さい。

-提出時期-

設備を取得した日の翌年の1月末までに、固定資産税(償却資産)の申告と同時に提出します。

-まとめ-

今回は、償却資産の固定資産税額が軽減される「先端設備等導入計画に係る固定資産税の特例措置」について、解説しました。

市区町村によっては、メーカーなどを通じて取得する設備の性能証明等の要件を満たしていることの証明書が不要のため、適用要件のハードルは下がったかと思いますが、労働生産性が年平均3%以上向上することが見込まれる「先端設備等導入計画」及び年平均の投資利益率が5%以上となることが見込まれる「投資計画」の策定が必要となります。

認定経営革新等支援機関でもある弊社はそれぞれの計画の策定からサポートさせて戴きます。

認定実績も多数ございますので、ご興味がございましたら是非ともお問い合わせ下さい。