完全子法人株式等に係る配当等の課税の特例

令和4年度の税制改正により、令和5年(2023年)10月1日以後に完全子法人株式等から支払いを受ける配当等については源泉徴収が不要となる特例が設けられました。

今回はこの改正について確認していきます。

-配当等に係る源泉徴収制度とは?-

内国法人(親会社)に支払われる配当等は所得税の課税対象であり、配当等の支払をする内国法人(子会社)は、配当等の支払時にその配当等の額の原則20.42%(所得税及び復興特別所得税)(子会社が上場会社の場合には15.315%(所得税及び復興特別所得税))の源泉徴収をする必要があります。

その後、親会社が法人税の確定申告時にその源泉徴収された所得税について所得税額控除の適用を受けて、法人税額からの控除又は還付金の支払を受けることとなります。

-改正の理由-

内国法人に支払われる配当等のうち、完全子法人からの配当については、法人税の計算上全額が益金不算入となり法人税が課されないにもかかわらず、源泉徴収の対象となっているため、その影響で完全子法人からの配当を受ける法人の半数以上が還付加算金を受け取っており、国費削減の余地があること。源泉徴収不要にすることで、源泉徴収に係る税務署側の還付事務及び法人側の源泉徴収事務の負担軽減が見込まれることが挙げられます。

-改正でどうなった?-

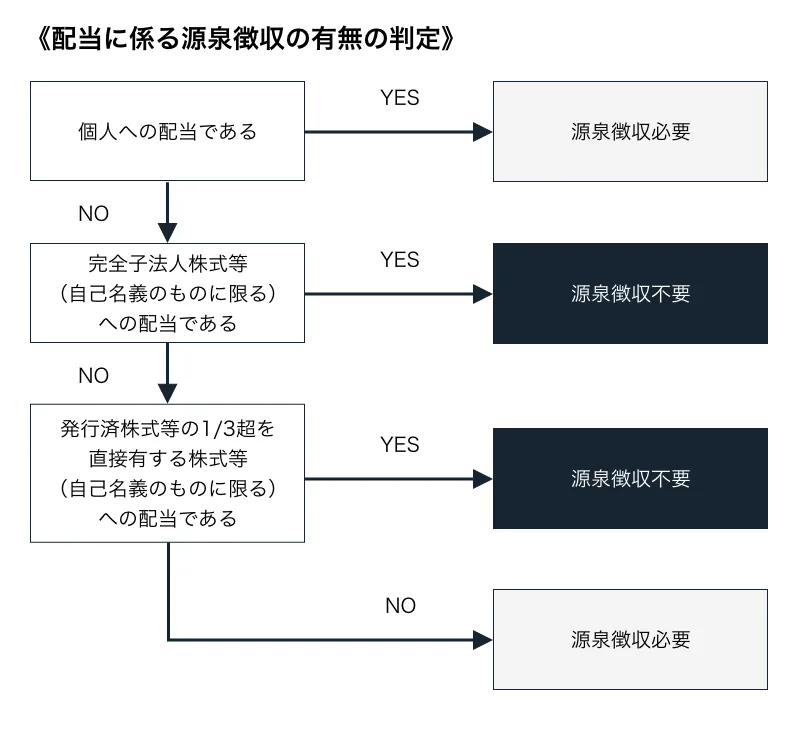

令和5年(2023年)10月1日以後、内国法人(親会社)に支払われる配当等のうち、次に掲げる配当等については、所得税を課さないこととし、その配当等に係る源泉徴収も不要となりました。これら以外の配当等については、改正前と同じく源泉徴収が必要となります。

(1)完全子法人株式等(株式等保有割合100%)に該当する株式等に係る配当等

(2)配当等の支払に係る基準日において、当該内国法人が直接に保有する他の内国法人の株式等(当該内国法人が名義人として保有

するものに限る。以下同じ。)の発行済株式等の割合が3分の1超である場合における当該他の内国法人の株式等に係る配当等

(注意点)

① 株式を「自己の名義をもって有するもの」に限られるため、完全子法人株式等であっても組合や信託を経由するものは対象とはなりません。また、外国法人や一般社団法人等(一般社団法人、一般財団法人、人格のない社団等)も対象とはなりません。

② 完全子法人株式等の判定基準は法人税法上の「受取配当等の益金不算入」に規定される完全子法人株式等と同様に、配当等の計算期間の初日から末日まで引続き100%保有しているかどうかで判定しますが、発行済株式等の3分の1超を有する株式等は、配当等の基準日において3分の1超を有するかどうかで判定するため注意が必要となります。

③ この特例を利用して配当等をした場合には、源泉徴収されないため配当等の支払調書の提出は不要となります。

-まとめ-

今回は、令和5年(2023年)10月1日以後に完全子法人株式等から支払いを受ける配当等については源泉徴収が不要となる特例について確認しました。

完全子法人株式等の配当に係る源泉徴収が不要となることで、法人グループ内からの資金流出が無くなり、子法人は配当に係る源泉徴収及び納付の事務負担が無くなり、親法人は受取配当等に係る源泉所得税相当額の所得税控除による還付請求手続の事務負担が無くなるという一石三鳥の改正でした。

しかし、源泉徴収の有無の判定を誤ってしまうと源泉所得税の不納付が生じ、不納付加算税のペナルティを受けることもありますので、多額の配当等を行う場合には顧問税理士等の税務の専門家に相談することをオススメします。